top フェリー

時刻表

固定資産税

固定資産税とは

固定資産税は、毎年1月1日現在で土地・家屋・償却資産を所有している人が、固定資産の所在する市町村に納める税金です。

税額の計算方法

・固定資産課税標準額×税率(1.4%)=固定資産税額

免税点

村内に同一人が所有する土地・建物・償却資産のそれぞれの課税標準額が次の金額に満たない場合は、固定資産税は、課税されません。

・土地 30万円

・家屋 20万円

・償却資産 150万円

納税通知書

固定資産税は、納税通知書によって納税義務者に対し税額が通知されます。納税通知書には、課税標準額、税率、税額、納期、各納期における納付額、納付の場所のほか、納期限までに納付しなかった場合の措置や納税通知書の内容に不服がある場合の救済の方法等が記載されています。納税通知書の中に課税されている固定資産税(土地・家屋)の明細書を添付しています。記載物件は、1月1日現在の納税義務者が所有し課税対象となる物件です。

土地の課税について

評価のしくみと価格(評価額)

平成6年度評価替えより地価公示価格及び不動産鑑定士による鑑定価格から求められた価格等を活用し、これらの価格の7割を目途として評定しています。

地目と地積

地目は、宅地、田及び畑、鉱泉地、山林、原野、雑種地等があり、固定資産税の評価上の地目は、土地登記簿上の地目にかかわりなく、その年の1月1日(賦課期日)の現況の地目によって課税することになります。

・宅地 建物の敷地及びその維持、効用を果たすために必要な土地

・田 農耕地で用水を利用して耕作する土地

・畑 農耕地で用水を利用しないで耕作する土地

※地積は、原則として登記簿に記載されている地積を使用します。

家屋の課税について

課税対象家屋

固定資産税の課税対象となる家屋は、面積等に関係なく次の要件を満たしている家屋です。

・土地に定着していること

・屋根及び周壁を3面以上囲っているもの

・一定の用途に供することが可能であること

なお、ホームセンター等で取り扱われている既製品の倉庫・車庫等についても固定資産税の課税対象となる場合があります。

評価方法

評価額につては、実際の購入価格、建築価格などとは関係なく、固定資産評価基準に基づき算出します。家屋の評価額は、基本的には建築時からの経過年数に応じて下がります。ただし、いつまでも下がり続けるのではなく、その限度は2割までとなっています。つまり、取り壊さない限り評価額はゼロにはなりません。

なお、新評価額が前年度評価額を上回った場合は前年度評価額に据え置かれます。

新築家屋の評価

固定資産評価補助委員(村職員)が現地に赴き、屋根や外壁、各部屋の使用資材を調査し、固定資産評価基準にあてはめ評価額を算出します。

新築家屋以外の家屋(在来家屋)の評価

新築家屋以外の家屋(在来家屋)の評価額については、評価対象の家屋と同一なものを評価の時点において新築した場合に必要とされる建築費(再建築費)に、建築後の年数によって生ずる経年減点補正率で補正をして評価額を算出します。

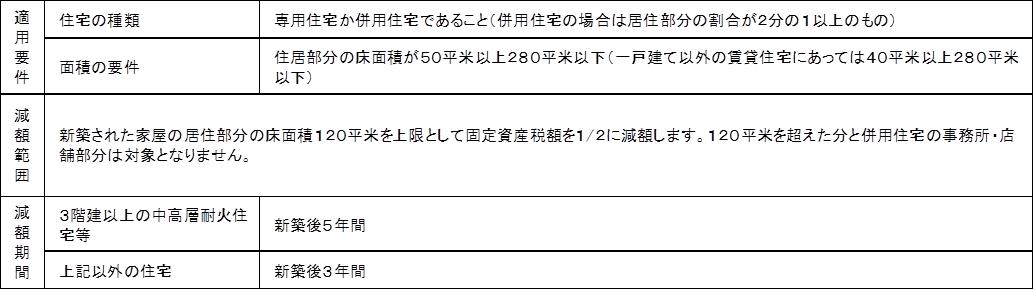

新築住宅軽減措置

新築された住宅で次の要件を満たすものは、新築後一定の期間の固定資産税を減額する措置があります。

住宅用地に対する課税標準額の特例

住宅用地は、その税負担を特に軽減する必要から、その面積の広さによって、小規模住宅用地とその他の住宅用地に分けて特例措置が適用されます。

住宅用地の種類

小規模住宅用地

200平米以下の住宅用地(200平米を超える場合は住宅1戸あたり200平米までの部分)を小規模住宅用地といいます。小規模住宅用地の課税標準額については、価格の6分の1の額とする特例措置があります。

その他の住宅用地

小規模住宅用地以外の住宅用地をその他の住宅用地といいます。例えば、300平米の住宅用地(一戸建住宅の土地)であれば、200平米分が小規模住宅用地で、残りの100平米分がその他の住宅用地となります。その他の住宅用地の課税標準額については、価格の3分の1の額とする特例措置があります。

住宅用地の範囲

住宅用地には、次の二つの範囲があります。

(1)専用住宅(専ら人の居住の用に供する家屋)の敷地の用に供されている土地

・その土地の全部(家屋の床面積の10倍まで)

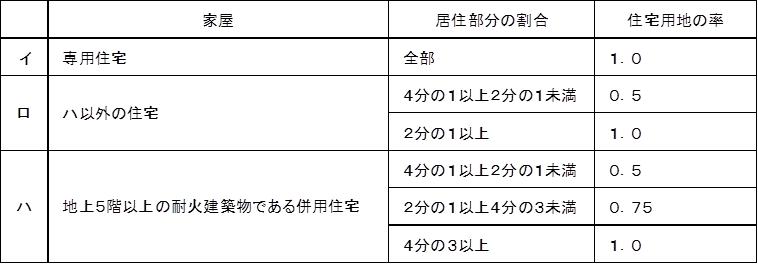

(2)併用住宅(一部を人の居住の用に供する家屋)の敷地の用に供されている土地

・その土地の面積(家屋の床面積の10倍まで)に一定の率を乗じて得た面積に相当する土地住宅の敷地の用に供されている土地とは、その住宅を維持し、またはその効用を果たすために使用されている土地をいいます。したがって、賦課期日(1月1日)において新たに住宅の建設が予定されている土地あるいは住宅が建設されつつある土地は、住宅の敷地とはされません。ただし、既存の当該家屋に代えてこれらの家屋が建築中であり、一定の要件を満たすと認められる土地について所有者の申請に基づき住宅用地として取り扱うこととなります。特例措置の対象となる「住宅用地」の面積は家屋の敷地面積に次表の住宅用地の率を乗じて求めます。

償却資産の申告について

個人・法人を問わず商店や工場などを営んでいる人が、その事業のために所有している器具、備品、機械などの有形固定資産(減価償却する資産)を「償却資産」といい、固定資産の課税対象となっています。

償却資産の具体例

・構築物 広告塔、ネオン、門、塀、舗装路面など

・機械及び装置 工作機械、木工機械、印刷機械など

・船舶・航空機 船、飛行機、ヘリコプター

・車輌及び運搬具 大型特殊自動車(ホイールクレーン、タイヤローラー等)

※自動車税、軽自動車税の対象となるものは除く

・工具・器具及び備品 事務用機器(複写機、パソコン等)、エアコン、陳列ケース、医療用機器、自動販売機、工事用測定機器、看板など

税額計算のしくみ

取得価格をもとに、償却資産の取得後の経過年数に応じる価額の減少(減価)を考慮して求めます。

取得価格-減価償却費=課税標準額

課税標準額×税率(税率は1.4%)=税額

取得価額とは

購入費のことです。機械の据え付けなどに要した費用であれば、その付帯費用も含まれます。

減価償却費とは

資産は、それを使用することによって価値が減少していきます。この減少する価額のことです。

課税標準額とは

毎年1月1日現在で減価償却した後の価額の合計額が、あなたの所有している資産の課税標準額となります。ただし、この額が150万円未満の場合は、税はかかりません。

課税対象外

・耐用年数1年未満の資産

・取得価格10万円未満で当該年度で費用処理する資産

・取得価格10万円以上20万円未満の資産で3年間で一括して費用処理する資産

・自動車税または軽自動車税の課税対象となる車輌

申告漏れ・錯誤について

申告漏れや錯誤があった場合は、地方税法第17条の5により5年間遡って修正申告をしていただき、税額を更正しますので適正に申告してください。修正申告の方法は、「償却資産申告書(償却資産課税台帳)」の上部余白に「修正申告」と明記し、修正すべき内容や年度がわかるように記載してください。

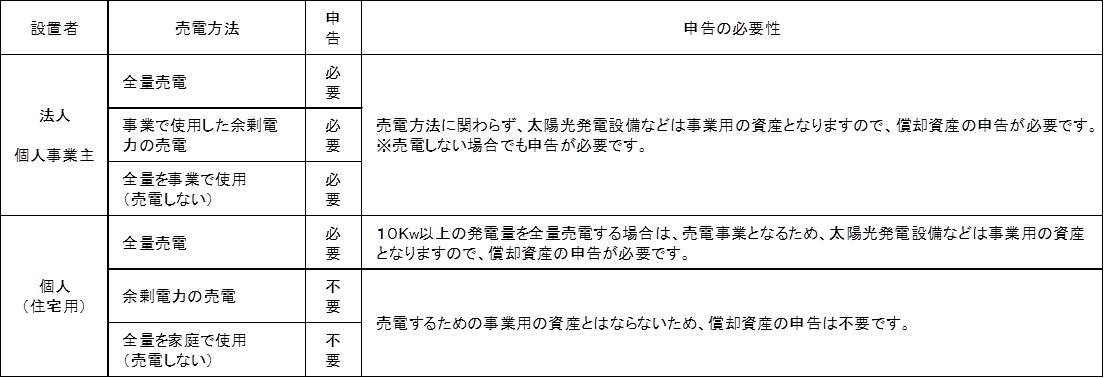

太陽光発電設備について

固定資産税は、土地、家屋のほか償却資産(事業用資産)が課税対象となります。遊休地や家屋の屋上スペース、屋根などに設置した太陽光発電設備(ソーラーパネル発電)は、償却資産に該当し、下記のとおり個人で設置した場合も課税対象となるケースがあります。

課税対象の場合は、毎年1月1日現在の所有状況を1月31日までに村へ申告が必要です。また、遊休地などに設置した場合は、土地の地目が雑種地になりますので、土地の税額が変わる場合があります。

◆設置者による償却資産申告の必要性

※法人税法または所得税法並びにこれらに基づく命令以外の命令(例えば租税特別措置法)による税務会計上の特例は、固定資産税の償却資産の評価においては、認められていませんので通常のとおりの申告が必要です。

◆課税対象となる資産例

【機械設備】

・太陽光パネル(屋根材と一体となっている場合は除く)

・架台

・送電設備

・パワーコンディショナー

・表示ユニット

・電力量計

【構築物】

・フェンス

・アスファルト舗装

再生可能エネルギー発電設備に係る固定資産税(償却資産)の軽減措置について

◆対象設備

経済産業省による「再生可能エネルギーの固定価格買取制度」の認定を受けて、平成24年5月29日~平成28年3月31日の間に取得された再生可能エネルギー発電設備(蓄電設備・変電設備・送電設備を含む機械設備)が対象です。

◆軽減措置の内容

新たに固定資産税(償却資産)が課せられることとなった年度から、3年度分の固定資産税(償却資産)に限り、各年度の課税標準額が3分の2に軽減されます。

◆提出書類

・経済産業省が発行する「再生可能エネルギー発電設備の認定通知書」の写し

・電気事業者と締結している「特定契約書」の写し

【書類の提出先】

税務課 固定資産税担当

お問い合わせ

税務課

【電話】 0978-87-2275

【FAX】 0978-87-3629